يمكن أن يكون مفهوم الاستثمار مخيفًا للكثير من الناس -وخصوصاً الشباب- نتيجة وجود العديد من الخيارات، التي قد يكون من الصعب معرفة أي استثمارات هي مناسبة لك ولأهدافك الاستثمارية. تعرفنا في المقالات السابقة على مفهوم الاستثمار، أهميته، أهدافه، وكيفية استثمار الفلوس و بدء الاستثمار للمبتدئين. كما تطرقنا لشرح شامل للتعاريف ومصطلحات أساسية بعالم الاستثمار.

أما الآن في هذا المقال، سنستكشف مجموعة متنوعة من أنواع الاستثمارات الأكثر شيوعًا، من الأسهم إلى السلع، ويشرح لماذا قد ترغب في النظر في تضمين كل منها في محفظتك، حيث سنقدم لك فهمًا عميقًا لتساعدك في اتخاذ قرارات استثمارية مستنيرة وتحقيق نجاح مالي مستدام. إذا كنت جادًا بشأن الاستثمار، نشجعك في منصة كابيديا بالتواصل مع مستشار مالي مجاني يمكنه توجيهك ومساعدتك في معرفة الاستثمارات التي ستساعدك في تحقيق أهدافك.

أما الآن في هذا المقال، سنستكشف مجموعة متنوعة من أنواع الاستثمارات الأكثر شيوعًا، من الأسهم إلى السلع، ويشرح لماذا قد ترغب في النظر في تضمين كل منها في محفظتك، حيث سنقدم لك فهمًا عميقًا لتساعدك في اتخاذ قرارات استثمارية مستنيرة وتحقيق نجاح مالي مستدام. إذا كنت جادًا بشأن الاستثمار، نشجعك في منصة كابيديا بالتواصل مع مستشار مالي مجاني يمكنه توجيهك ومساعدتك في معرفة الاستثمارات التي ستساعدك في تحقيق أهدافك.

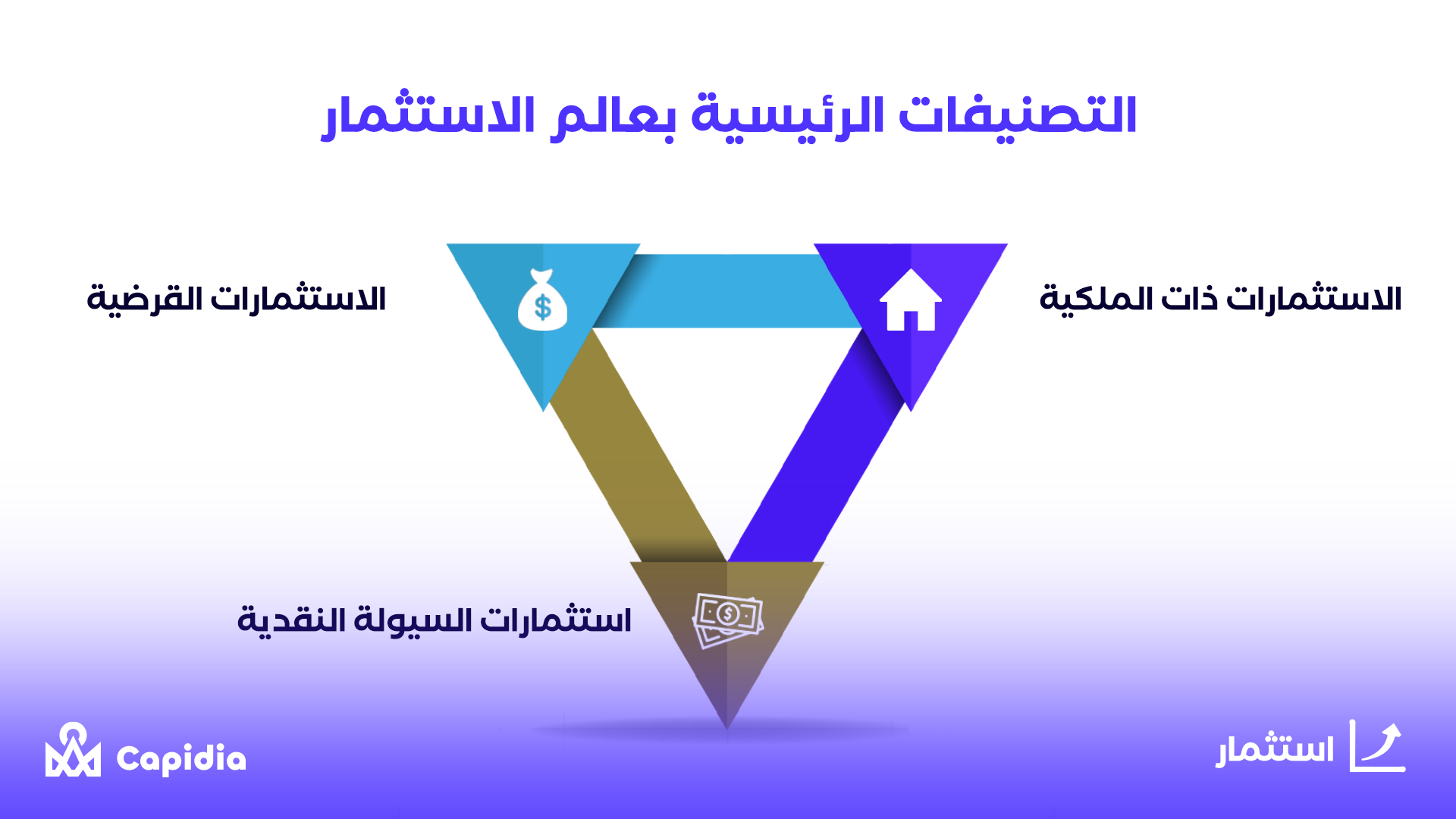

ما هي التصنيفات الرئيسية بعالم للاستثمار؟

في حين أن أنواع الاستثمارات كثيرة، يمكن تجميعها في إحدى الفئات الثلاث، وهي كالتالي:

الاستثمارات ذات الملكية

الاستثمارات ذات الملكية، كما يوحي الاسم بوضوح، هي الأصول التي يقوم المستثمر بشرائها وامتلاكها. أمثلة على هذا النوع من الاستثمارات تشمل والعقارات، والسلع كالمعادن الثمينة، والأسهم (يحصل المستثمر على حصة ملكية في مشروع). أيضاً. يعتبر تمويل الشركات الناشئة والأعمال التجارية أيضًا نوعًا من الاستثمارات ذات الملكية.

الاستثمارات القرضية

عندما تستثمر في أدوات الاقتراض، فإنك في الأساس تتصرف كالبنك. السندات الشركية، والسندات الحكومية، وحتى حسابات التوفير هي أمثلة على الاستثمارات القرضية والتي تسمى أيضاً الأوراق الدائنة. من الجدير بالذكر، أن المال الذي توضعه في حساب التوفير هو في الأساس قرض تقدمه للبنك، ويتم استخدام هذا المال من قبل البنك لتمويل القروض التي يقدمها لزبائنه.

استثمارات السيولة النقدية

النقد وما يعادله يشكلون الفئة الثالثة من الاستثمارات. بالإضافة إلى الفواتير التي قد تحتفظ بها في محفظة نقودك، تشمل هذه الفئة الحسابات الجارية، وحسابات التوفير، وشهادات الإيداع، وحسابات سوق النقد. تعتبر صناديق السوق النقدية أحيانًا ما يعادل النقد لسهولة سحب الأموال من مثل هذه الحسابات، ولكنها من الناحية التقنية أوراق دائنة - على الرغم من أنها أوراق دائنة آمنة للغاية. هذه الاستثمارات تتمتع بسيولة عالية ويمكن تحويلها بسهولة إلى نقد.

ماهي أنواع الاستثمار؟

على الرغم من أنه من الممكن تصنيف الاستثمارات في إحدى الفئات الثلاث المذكورة أعلاه، إلا أن هناك العديد من الأنواع ضمن هذه الفئات. بالحقيقة، عادةً ما يتبع السؤال "ما هو الاستثمار" فهم أهداف الاستثمار الخاصة بك وتحديد نوع الاستثمار. وعندما يتعلق الأمر بالأدوات المالية المختلفة، فيتوجب علينا معرفة المزيد حول أنواع الاستثمارات. لنستعرض معاً أبرز أنواع الاستثمار الرئيسية التي يمكن للمستثمرين العرب الاختيار من بينها:

الاستثمار في الأسهم

يعتبر الاستثمار بالأسهم من أشهر وأبسط أنواع الاستثمارات. حيث أنك عندما تشتري سهمًا، فأنت تقوم بشراء حصة ملكية في شركة مدرجة علنًا. العديد من أكبر الشركات في العالم مُدرجة علنًا، مما يعني أنه يمكنك شراء أسهم فيها. بعض الأمثلة تشمل وApple وMicrosoft. كيف يمكنك تحقيق الربح: عندما تشتري سهمًا، فأنت تأمل في أن يرتفع سعره حتى تتمكن من بيعه بربح. الخطر، بالطبع، هو أن سعر السهم قد ينخفض، وفي هذه الحالة ستخسر المال.

من الجدير بالذكر أنه مهم جداً عند الحديث عن الاستثمار في الأسهم الفريق بين المصطلحات التالية (Stocks - Shares - Equities) ،التي تستخدم للإشارة إلى نفس الفئة من الأدوات المالية، ولكن قد تستخدم بطرق مختلفة أو في سياقات مختلفة حسب السياق اللغوي والمالي. إليك توضيح للفرق بينها:

من الجدير بالذكر أنه مهم جداً عند الحديث عن الاستثمار في الأسهم الفريق بين المصطلحات التالية (Stocks - Shares - Equities) ،التي تستخدم للإشارة إلى نفس الفئة من الأدوات المالية، ولكن قد تستخدم بطرق مختلفة أو في سياقات مختلفة حسب السياق اللغوي والمالي. إليك توضيح للفرق بينها:

- الأسهم (Stocks)

- تعتبر "Stocks" مصطلحًا عامًا يُشير إلى الحصص أو الأسهم التي تمثل حصة ملكية في شركة.

- يمكن أن يتم استخدام مصطلح "Stocks" للإشارة إلى حصة في أي نوع من أنواع الشركات، سواء كانت صغيرة أو كبيرة.

- على سبيل المثال: لدي أسهم في شركة TESLA تعني أن الشخص يمتلك حصة في رأس المال الخاصة بشركة TESLA.

- الأسهم (Equities)

- "Equities" هو مصطلح يشير إلى الملكية أسهم في الشركات.

- يمكن أن يُستخدم للإشارة إلى حصص في الأسهم العادية وكذلك الحصص في أنواع أخرى من الأمان مثل حصص الأسهم المفضلة أو حصص الشركات الأم.

- الأسهم (Shares)

- "Shares" هو مصطلح يُستخدم بشكل مرادف لل "Stocks".

- يُستخدم ال Shares بشكل شائع في بعض المناطق الجغرافية والأسواق المالية

الاستثمار في السلع (Commodities)

السلع تشمل فئات متنوعة من الموارد الطبيعية والمواد الخام التي تلعب دورًا أساسيًا في حياة المجتمع والاقتصاد. يمكن تقسيم السلع إلى أربع فئات رئيسية: السلع الزراعية، والسلع الطاقوية، والسلع المعدنية والماشية. إليك أمثلة للأنواع الأربعة الرئيسية للسلع:

- المعادن: المعادن الثمينة (الذهب والفضة) والمعادن الصناعية (النحاس).

- الزراعية: القمح والذرة وفول الصويا.

- الماشية: بطون الخنزير والماشية المغذية.

- الطاقة: النفط الخام ومنتجات البترول والغاز الطبيعي.

المستثمرون في السلع يركزون على الاستفادة من التقلبات في الأسعار، ويُنظرون للسلع كوسيلة لتنويع محفظتهم. يمكن الاستثمار في السلع مباشرة أو عبر وسائل بديلة مثل صناديق تداول السلع (ETFs) أو عقود الآجلة.

الاستثمار في العملات الرقمية (Cryptocurrency)

الاستثمار في العملات الرقمية يتضمن شراء وحفظ قيم رقمية على شبكة الإنترنت، التي بدورها تعتمد على تقنية البلوكشين. يمكن للشركات إصدار عملات رقمية أو رموز يمكن أن تزيد قيمتها مع مرور الوقت. كما يمكن استخدام هذه العملات الرقمية في المعاملات أو دفع الرسوم على شبكات محددة. عندما تفكر في الاستثمار بالعملات الرقمية، قد تفكر في شراء واحتفاظ بواحدة أو أكثر من العملات الرقمية. شراء العملات الرقمية مباشرة هو على الأرجح أكثر الطرق شيوعًا لإضافة العملات الرقمية إلى محفظتك، ولكن بالحقيقة لديك العديد من الخيارات المختلفة.

يعتبر مفهوم استثمار في العملات الرقمية مفهوماً واسعاً. حيث يمكنك شراء العملات مباشرة، أو الاستثمار في شركات تتعامل مع العملات الرقمية، أو الاستثمار في صناديق متخصصة في هذا المجال.بالإضافة إلى ذلك، يمكنك أن تصبح عامل تعدين أو موثقًا لتحقيق عوائد إضافية بالعملات الرقمية. حيث يمكن للأفراد أن يحققوا عوائد إضافية من خلال عملية تسمى "المراهنة" عندما يتفق المستثمرون على قفل رموزهم على الشبكة لمساعدة في التحقق من صحة المعاملات، حيث يتلقون عن ذلك مكافأة إضافية برموز جديدة. كما أن العملات الرقمية ساهمت في ظهور التمويل اللامركزي، وهو فرع رقمي من المال يتيح للمستخدمين إمكانية القرض، والرهن، واستخدام العملة بطرق مبتكرة. يمكنك قراءة المزيد هنا.

الاستثمار في العقارات (Real Estate)

الاستثمارات العقارية تُعرَّف عادةً بأنها استثمارات في مساحات فيزيائية ملموسة يمكن الاستفادة منها من خلال إيجار العقار أو إعادة بيعه بقيمة أعلى. يمكن بناءه على الأراضي الزراعية، التجارية، وبغرض استخدامه كممتلكات سكنية للإقامة. تشمل الاستثمارات العقارية الحصول على مواقع وتطويرها (بناءها)، أو شراء مواقع جاهزة للاستثمار وإعادة بيعها.

من الجدير بالذكر أنه يمكن للمستثمرين استخدام العملات الرقمية في شراء العقارات أو تطوير المشاريع العقارية. كما يمكن للعملات الرقمية توفير طرق فعّالة لتيسير عمليات الاستثمار وتبسيط عمليات التداول في السوق العقاري وخاصة في دول الخيلج كسوق دبي للقارات في الإمارات العربية المتحدة. بالإضافة إلى ذلك، يمكن استخدام العملات الرقمية كوسيلة لتنويع محفظة الاستثمار، مما يضيف بعدًا رقميًا ومميزاً إلى مجال الاستثمار في العقارات.

في الواقع، يمكن للعقارات أيضًا أن تشمل بشكل عام بعض أنواع الاستثمارات التي قد تؤدي إلى الحصول على سلع. على سبيل المثال، يمكن للمستثمر الاستثمار في الأراضي الزراعية؛ حيث يحقق الاستثمار عائدًا بناءً على ارتفاع قيمة الأرض بالإضافة إلى العائد الناتج عن إنتاج المحصول والدخل التشغيلي.

الاستثمار في السندات (Bonds)

عندما تشتري سندًا، فأنت ببساطة تقوم بإقراض المال لجهة معينة. عادةً ما تكون تلك الجهة شركة أو مؤسسة حكومية. تصدر الشركات السندات الشركية، في حين تصدر الحكومات المحلية السندات البلدية. تصدر وزارة الخزانة الأمريكية السندات كما يلي (Treasury bonds - notes - bills)، وهي جميعها أدوات دين يشتريها المستثمرون.

الاستثمار في السندات يتيح للمستثمر فرصة كسب الأرباح من خلال إعارة أمواله، حيث يتلقى الدائن (المستثمر) دفعات فائدة أثناء فترة الاقتراض. بعد انقضاء مدة السند، يُسترد رأس المال الأصلي الذي تم إعارته، وهو مبلغ الاستثمار الأصلي. هذا يعني أن المستثمر يحقق عوائد من فائدة السند أثناء مدته، وفي النهاية، يستعيد رأس المال الأصلي كاملاً بعد انتهاء الفترة التعاقدية للسند.

عادةً ما يكون العائد على استثمار السندات أقل بكثير منها في الأسهم، ولكن السندات تكون أيضًا عادةً أقل مخاطرة. وبالطبع هناك بعض المخاطر، فالشركة التي تشتري منها سندًا قد تتعثر أو يمكن للحكومة أن تخلف عن السداد. ومع ذلك، تُعتبر السندات استثمارات آمنة جدًا وخصوصي من وكالات حكومية كوزارة الخزانة أمريكا.

صناديق الاستثمار المشترك (Mutual Funds)

صندوق الاستثمار المشترك هو عبارة عن مجموعة أموال من عدة مستثمرين قاموا باستثمار أموالهم بشكل واسع في عدد من الشركات. يمكن أن يكون الصندوق مُدارًا بشكل نشط أو مُدارًا بشكل سلبي. يوجد لكل صندوق نشط مدير يختار الأوراق المالية التي سيضع فيها أموال المستثمرين. غالبًا ما يحاول مديرو الصناديق التفوق على مؤشر السوق المحدد عن طريق اختيار استثمارات ستتفوق على هذا المؤشر. أما الصندوق المُدار سلبيًا -المعروف أيضًا بصندوق المؤشر (index fund)-، فيتبع ببساطة مؤشر رئيسي للسوق مثل مؤشر داو جونز الصناعي أو مؤشر S&P 500. يمكن للصناديق المشتركة استثمار أموالها في مجموعة واسعة من الأوراق المالية: الأسهم، والسندات، والسلع، والعملات، والمشتقات.

تحمل الصناديق المشتركة العديد من المخاطر نفسها التي تحملها الأسهم والسندات، اعتمادًا على ما الذي يتم استثمارها فيه. ومع ذلك، تكون المخاطر غالبًا أقل لأن الاستثمارات متنوعة بطبيعتها.حيث يحقق المستثمرون أرباحًا من الصناديق المشتركة عندما ترتفع قيم الأسهم، والسندات، وغيرها من الأوراق المالية التي يستثمر الصندوق فيها. يمكنك شراؤها مباشرة من خلال الشركة الإدارية ووكالات الوساطة. ولكن عليك الانتباه أنه يوجد حدًا أدنى للاستثمار في صناديق الاستثمار المشتركة، كما يوجد رسوم سنوية.

صناديق الاستثمار المتداولة (ETFs)

صناديق الاستثمار المتداولة (ETFs) تشبه إلى حد كبير الصناديق المشتركة في أنها عبارة عن مجموعة من الاستثمارات التي تتبع مؤشر السوق. وعلى عكس الصناديق المشتركة التي يتم شراؤها من خلال شركة صندوق، يتم شراء وبيع أسهم صناديق الاستثمار المتداولة (ETFs) على سوق الأسهم. تتغير أسعارها طوال فترة التداول، بينما يكون قيمة الصناديق المشتركة هي ببساطة القيمة الصافية للاستثمارات الخاصة بك، والتي يتم حسابها في نهاية كل جلسة تداول.

تتمكن صناديق ETFs من تحقيق عائد من جميع استثماراتها. يُفضل غالبًا ETFs للمستثمرين الجدد لأنها أكثر تنوعًا من الأسهم الفردية. يمكنك تقليل المخاطر بشكل إضافي عن طريق اختيار ETF الذي يتبع مؤشرًا واسعًا. ومثل الصناديق المشتركة، يمكنك تحقيق أرباح من خلال بيع ETF عند ارتفاع قيمتها.

شهادات الإيداع (CDs)

تُعتبر شهادة الإيداع (CD) استثمارًا ذا خطر منخفض جدًا. حيث يقدم المستثمر للبنك مبلغًا معينًا من المال لفترة زمنية محددة ويكسب فائدة على هذا المال. عند انتهاء تلك الفترة، يحصل على رأس المال الخاص بك، بالإضافة إلى المبلغ المحدد مسبقًا من الفائدة. كلما زادت فترة القرض، كلما ارتفعت نسبة الفائدة الخاصة به. بينما يكون الخطر منخفضًا، إلا أن العائد المحتمل أيضًا منخفض.

كما يمكن للمستثمر تحقيق أرباح من الفائدة التي يكسبها خلال فترة الوديعة. تُعد شهادات الإيداع استثمارات جيدة على المدى الطويل لتوفير الأموال. لا توجد مخاطر رئيسية لأنها مؤمنة بموجب تأمين FDIC حتى 250،000 دولار، مما سيغطي أموالك حتى لو انهار بنكك. ومع ذلك، عليك التأكد من أنك لن تحتاج إلى المال أثناء فترة الوديعة، حيث توجد عقوبات رئيسية للسحب المبكر.

الاستثمار في الاشتقاقات (Derivatives)

الاشتقاقات هي أدوات مالية تستمد قيمتها من أصل آخر، مثل عقود الخيارات والعقود الآجلة. يمكن للمستثمرين كسب الأرباح من تقلبات الأسعار، ولكنها تعتبر استثمارًا متقدمًا ويفضل على المبتدئين توخي الحذر.

الاستثمار في التأمينات (Annuities)

التأمينات هي وثائق تأمين توفر دخلًا منتظمًا بعد فترة زمنية معينة أو حتى الوفاة. توفر تأمينات دخلاً ثابتًا في مرحلة التقاعد وتعتبر منخفضة المخاطر، ولكنها لا تحمل نفس مستوى النمو العالي كبعض الاستثمارات الأخرى.

الاستثمار في الخيارات (Options)

الخيارات تمنح المستثمرين حق الشراء أو البيع للأصول بسعر معين في وقت محدد. يتيح ذلك للمستثمرين الاستفادة من تقلبات السوق بمخاطر محدودة، ولكن يجب مراعاة أنها تعتبر وسيلة استثمارية متقدمة.

الاستثمار في خطط التقاعد (Retirement Plans)

خطط التقاعد هي حسابات استثمارية معفاة من الضرائب تُستخدم لتوفير دخل مستقر خلال سنوات التقاعد. تشمل الخطط مثل 401(k) و IRA، وتوفر فرصة للتوفير للتقاعد بشكل مؤمن ومستدام.

الاستثمارات المختلطة (Hybrid Investments)

الاستثمارات المختلطة تجمع بين عناصر الأسهم والسندات أو أصول أخرى لتحقيق توازن بين المخاطر والعائد. أمثلة تشمل الأسهم المفضلة والسندات القابلة للتحويل، وتقدم فرصًا للمستثمرين لتحقيق نمو معتدل مع مستوى معقول من المخاطر.

تعرف على أهم شركات التداول

ابدأ التداول الآنالاستثمار

الاستثمار

الاستثمار

شاركنا تعليقك على المقال

تعليقات سابقة